저자는 20대에 연봉 6,000만원으로 50대 초반에 은퇴를 하려고 계획하는 부부를 만나서 새로운 깨닮음을 얻었다. 그들은 크게 투자를 하는 것도 아니었고 수입이 많은 것도 아니었으며 상속받은 유산이 많은 게 아니었다. 하지만 수억원의 현금과 거주하는 집, 그리고 임대하여 수익을 내는 또 다른 집을 보유하고 있었으며, 두 명의 자녀 또한 대학까지 지원을 마친 상태였다. 어떻게 이들은 그런 재산을 모았을까? 대단한 부자가 아니지만 어떻게 이렇게 빨리 재무적으로 독립할 수 있었을까?

이 책은 단 한 가지의 방법으로 이런 재무적인 독립을 얻을 수 있는 방법을 제시하고 있다. 요컨데, 자동 이체를 통해서 일정 수익을 저축하고 투자되게 하여서 퇴직에 이를 때에는 충분한 재산이 쌓이도록 하는 것이다.

그런 의미에서 번역서 제목에 있는 “습관”이라는 말은 원서의 내용과는 좀 거리가 있다. Automatic Millionaire라는 원서의 제목과 “A Powerful One-Step Plan to Live and Finish Rich”라는 태그 라인이 훨씬 내용을 잘 설명해 준다.

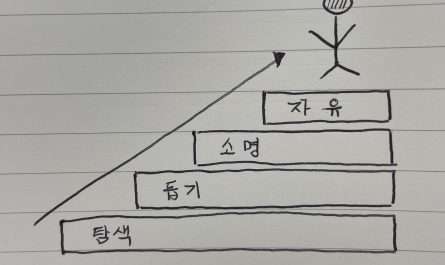

구체적으로 책은 네 가지 방법을 전달하려 한다.

- Pay Yourself First

- Latte Factor

- Make Everything Automatic

- Build Wealth using Compound Interests

첫 번째 내용은 부자 아빠 가난한 아빠에서 나온 내용과 동일하다. 먼저 자기 자신을 위해 수입을 사용하라 — 는 얘기는 소득세를 내기도 전에 이를 피할 수 있는 (탈세가 아닌 절세) 방법을 사용해서 저축을 하란 얘기이다. 또한, 먼저 내 자신을 위해서 돈을 쓸 방법을 고민하라는 얘기이기도 하다. 구체적으로 저자는 정부에선 노후 대책을 위한 저축 (그리고 그 저축한 금액으로 투자하는 것)에 대해 소득세를 유예해 주는 것을 사용하라고 한다.

두 번째는 우리가 하루 하루 무의식 중으로 쓰고 있는 비용을 줄이는 방법을 소개한다. 내가 쓴 비용을 쭉 봐 보라고 한다. 이 중에 상당수는 쉽게 줄일 수 있다. 좋은 예로 아침에 무의식 중에 사 마시는 라떼 커피를 들었다. 책 후반부에는 주택 구매를 위해서 매달 저축하는 혹은 주택담보대출을 갚는 횟수를 월 1회에서 2주에 1회로 바꾸어서 실제 일년에 추가적인 1회를 만들어 내는 방법도 소개한다.

세 번째는 비용을 줄이는 것과 저축을 하는 것, 투자를 하는 모든 재무 활동이 월 수입에서 비롯되므로, 급여 통장에서 자동 이체를 하는 방식으로 나의 의지가 개입될 여지를 없애는 것이다. 투자 또한 내가 주식 투자를 하기 위해 따로 노력을 하는 것보다 저렴한 수수료의 인덱스 펀드, 뮤추얼 펀드, 생애주기 펀드, ETF 등의 상품 중에 자기에게 맞는 것을 찾아서 운영사에게 맡기는 것을 추천한다.

네 번째 내용은 이렇게 모은 금액을 투자하여 수십년에 걸친 장기적인 투자 수익으로 부자가 되라는 내용이다. 투자의 대상 또한 방금 얘기한 펀드들에 자동으로 투자 금액이 이체되게 하여, 모든 이가 쉽게 실천할 수 있도록 제안한다.

책 전반에서 세부적인 실행 지침도 알려주는 데 이는 Barefoot Investor의 내용과 크게 다르지 않다. 세전 월 수입의 10%를 퇴직 연금에 넣어서 투자 운용되게 하고, 카드 빚을 갚거나 응급 상황에 대비하는 금액을 또 다른 10%로 마련하고, 나머지 금액으로 주택 임대 혹은 주택 구매 후의 담보대출을 상환하고, 그 나머지는 소비하는 것이다. Barefoot Investor에서 얘기하는 Splurge 계좌 – 즉 여행, 가전, 취미활동을 위해 크게 필요한 금액을 따로 운영하는 것도 얘기하고 있다. 이는 위의 Blueprint에 요약되어 있다.

Barefoot Investor와 내용은 거의 동일하지만, 이 책이 가장 강조하고 있는 것은 Make it Automatic 이라는 개념이다. 내 의지와 상관없이 동작하게 만들 수 있어야 결과를 만들 수 있다는 개념이다. 점점 온라인-모바일 금융 서비스가 많아질 수록 이 부분은 더욱 중요해 질 것 같다.

아주 디테일한 것이지만 하나 매우 인상 깊었던 것은 위 표에 나와있는 내용이다. 사실 Barefoot Investor에서도 나온 얘기였는데 잊고 있었다. 15살에 5년동안 360만원 정도를 저축하고 그 이후로 저축하지 않는 것이 27살부터 65살까지 일하며 거의 40년간 저축을 해 오는 것보다 더 큰 재산이 된다는 사실이 매우 흥미롭다.

전체적으로 이 책은 부자가 되길 원하는 사람보다, 내가 많은 돈을 벌지 않지만 재무적으로는 독립하고 싶은 대부분의 사람들이 어떻게 돈을 관리하는 게 합리적인 방법인지를 제시한다. 이런 방법에 반대하는 Fastlane Millionaire 같은 책도 읽어볼만 할 것 같다.

책에서 구체적으로 다루지 않았지만 개인이 재무 설계를 할 때 고려해야 할 부분이 더 있는 듯 하다.

- 매년 물가는 오른다. 투자 수익을 계산할 때 이런 물가 상승을 고려해야 해서, 실제 책에서 얘기하는 연 평균 수익율 8%일 때 모을 수 있는 재산 금액은 좀 과장된 느낌이 있다.

- 자녀에게 일찍 투자를 시작하게 하고, 절대 찾아서 못쓰게 하는 게 유산을 남겨주는 것보다 훨씬 좋은 방법인 것 같다.

- 커리어에 있어서도 복리 효과는 분명 존재한다.

이 책에서는 미국의 퇴직 연금 제도와 주택담보대출에 대해서는 자세히 다루지만, 한글 번역서에서는 간단히 소개하는 것으로 그치기 때문에 퇴직 연금과 주택담보대출을 우리 한국 실정에 맞게 알아보는 것도 중요한 것 같다. 또한, 소득세를 줄일 수 있는 여러 가지 방법도 잘 알고 있는 게 중요한 듯 하다.

ps. 내가 책을 읽은 순서는 Barefoot investor -> Automatic Millionaire 이지만 출판 순서는 반대이다. 즉, Automatic Millionaire를 쓴 David Bach가 이런 개념을 대중에게 전달하는 데 있어서는 먼저인 셈.